●キャッシュレス決済の分類と選び方

最近、お買い物に行くと、キャッシュレスでお会計ができるお店が多いですよね。

僕もやってみたいんですけど、色々な決済サービスがあってどれがいいか悩んでいるんです。

はい。では、そんなスビィくんにキャッシュレス決済の整理の仕方を紹介しましょう。キャシュレス決済サービスは、2つの軸に分けて考えると分かりやすくなります。

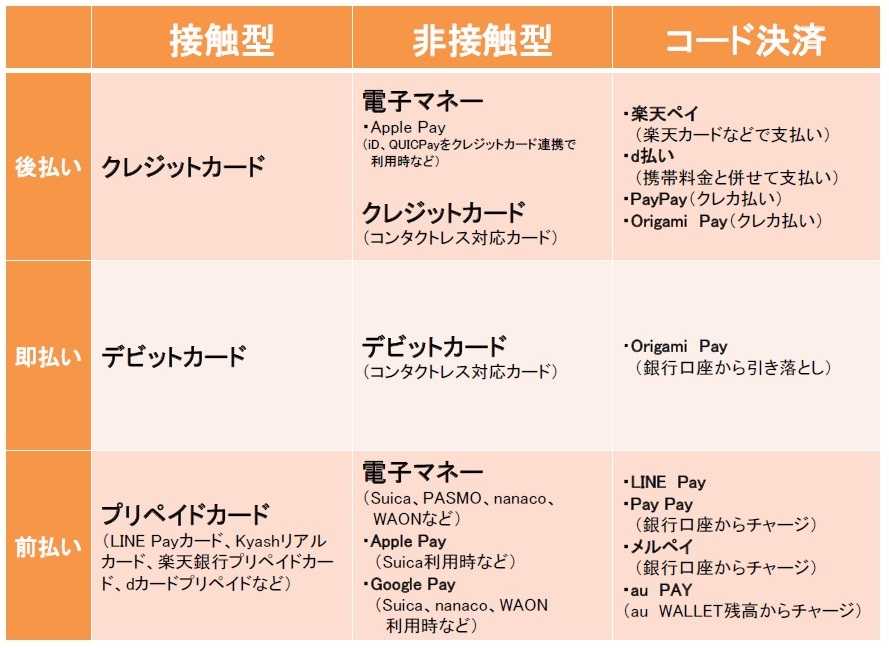

まず、1つ目の軸(縦軸)は、お金を払うタイミングで「前払い」「即払い」「後払い」に分けられます。例えば、電子マネーやプリペイドカードのように先にお金を入れるものは「前払い」です。カードでも銀行口座と紐付いていてデビットカードで支払いをするようなものは「即払い」、クレジットカードで引き落としをするのは「後払い」に分類できます。

次に、2つ目の軸(横軸)は、操作性で「接触型」「非接触型」「コード決済」に分けられます。「接触型」は、カードを差し込む、スライドするなどして決済を行います。「非接触型」は、カードを端末にかざし、決済をします。「コード決済」は、店員さんにコードを読み取ってもらったり、こちらがコードを読み取って決済を行います。「接触型」はカードを、「非接触型」はカードとスマートフォン(スマホ)のどちらかを、「コード決済」はスマホを使って支払います。

全てのサービスは、縦軸と横軸を掛け合わせた「前払い」「即払い」「後払い」と「接触型」「非接触型」「コード決済」の9個のパターンに当てはめることができます。

キャッシュレス決済サービスの分類表

※同じサービスが複数のカテゴリに該当する場合もあります。(表参照)

分類してみると、少しわかりやすくなりますね。

でも、複数の機能を搭載していて、分類が難しいものもありますよね…

そうですね。

例えばPayPayは「コード決済」ですが、チャージ方法を銀行口座とクレジットカードから選ぶことができます。銀行口座からのチャージを選択した場合は「前払い」になり、クレジットカードからの引落しを選択した場合は「後払い」になるので、同じ決済サービスでも「前払い」と「後払い」の2か所に入ります。

表を利用してお金を払うタイミングと操作性を決めると自分に合った決済方法を見つける事ができます。中でも分かりやすくおススメなのが、プリペイドカードやデビットカードです。最近ではプリペイドカードやデビットカードでもVISAやJCBがついているカードが増えており、海外旅行の際にも便利です。

●メリットとデメリットを見極めて自分に合った決済サービスを利用しよう!

キャッシュレス決済を利用する利点はなんでしょうか?

利便性の面では、決済時、現金を出さずに決済ができることと、ATMに行く必要がなくなる事です。また、その他はポイントが貯まる点が挙げられます。

ファイナンシャルプランナーとしては、支出管理が簡単にできる点が一番大きなメリットだと思います。例えば、自動販売機で買い物をすると、レシートが残らないので、後から家計簿をつける際に「使途不明金」が発生しやすいですが、キャッシュレスで管理すれば、データが残るので、「使途不明金」が生まれにくくなります。手間をかけずに正確な家計簿がつけられますよね!

ポイントが貯まったり支出管理が簡単にできたり、良い事が多いキャッシュレス決済ですが、デメリットはありますか?

デメリットは、利用を始めるにあたって、利用する決済サービスの選択やスマホの設定を行う必要があるので、そういう事が苦手な人にとっては、負担になります。現在の日本のように様々な会社から多くの決済サービスが提供されている状況では、余計に選ぶのに苦労してしまいますよね。また、災害時に電気が止まると利用できなくなる事もデメリットの1つです。

なるほど〜。

あと、自分の預金残高などの個人情報が流出しちゃうんじゃないかって心配なんです…

確かにセキュリティの不安については、どの決済サービスを利用しても100%安心はできません。でも、よく考えると現金にも盗まれてしまう物理的な心配があります。どちらにも異なる形でリスクがあり、メリットとデメリットになる部分が変わるというのが公平な見方ではないでしょうか。キャッシュレス決済サービス全般のビックデータについては、年代別などの商品購買データが利用されますが、その代わりに自分の生活パターンに合った商品が提案される事が期待され、消費者にとって悪い事ばかりではないと思います。

メリットとデメリットをしっかり理解した上で、自分に合った決済サービスを利用し、支出管理もできるようになると節約に繋がりそうですね。

風呂内先生、今日も分かりやすい解説をありがとうございました!!

スイカやクレジットカードなどの情報が全て反映される点や前月よりも支出が多い場合にメッセージが表示される点など、家計管理に便利な家計簿アプリ。新たにサービスの利用を開始する際には、シェアの高いサービスを選びましょう。多くの人が利用することによりサービスが終了するリスクが小さく、長期にわたり利用できる点や、サービスがブラッシュアップされ、使いやすくなっていくというメリットがあります。

中でもおススメなのは家計簿アプリの草分け的な存在でシェアも高い「Zaim」、2017年に上場し話題になった「マネーフォワード」です。また、無料会員の場合、1年分しかデータが閲覧できないアプリもありますが「Moneytree」は、エンドレスでデータを閲覧できます。